Con la adopción de las baterías de iones de litio por los fabricantes de automóviles, el litio –un elemento químico hasta ahora explotado en pequeñas cantidades– se ha convertido en un recurso estratégico cuya explotación no hará más que aumentar.

La transición prevista hacia lo eléctrico en los próximos diez años ha desencadenado una carrera mundial por extraer y transformar este nuevo oro blanco, destinado a convertirse en el combustible de la movilidad del mañana.

Con más del 65% de las reservas mundiales conocidas, ¿podría el ‘triángulo del litio’ formado en América Latina por Argentina, Bolivia y Chile, convertirse en la Arabia Saudita del siglo XXI?

Litio, el combustible del auto eléctrico

¿Qué es el litio?

El litio (Li) es un elemento químico. En estado puro es un metal blando de color plateado. Se encuentra en más de 145 tipos de minerales, pero nunca existe en su forma metálica en estado natural. Se puede extraer de rocas duras, como en Australia, o recuperarse mediante evaporación solar en grandes piscinas de salmuera, como en los Andes sudamericanos (el método más sencillo y el más barato). En 2020, la Unión Europea declaró que el litio era una “materia prima crítica”, junto con el cobalto y el níquel que también se utilizan para fabricar las baterías necesarias para la transición energética.

Carbonato de litio en una fábrica de SQM en Chile, – Rodrigo Abd/AP

¿Qué es una batería de iones de litio?

La batería de iones de litio se basa en un flujo de iones de litio entre un electrodo positivo que contiene cobalto o manganeso y un electrodo negativo de grafito. Desarrollada en los años setenta, se ha consolidado como la tecnología más eficiente para almacenar energía eléctrica. En los últimos diez años, la industria automotriz la ha adoptado ampliamente y se prevé que las necesidades de litio se multipliquen por 18 antes de 2030, y por 60 para 2050.

Estudio gráfico FMM

¿Cuánto litio hay en un auto eléctrico?

Las baterías de un auto eléctrico, que pueden pesar hasta 400 kilos, contienen al menos una decena de kilogramos de litio puro. Un Tesla contiene 80 kg, una bici eléctrica 300 gramos y un bus hasta 200 kg.

Estudio gráfico FMM

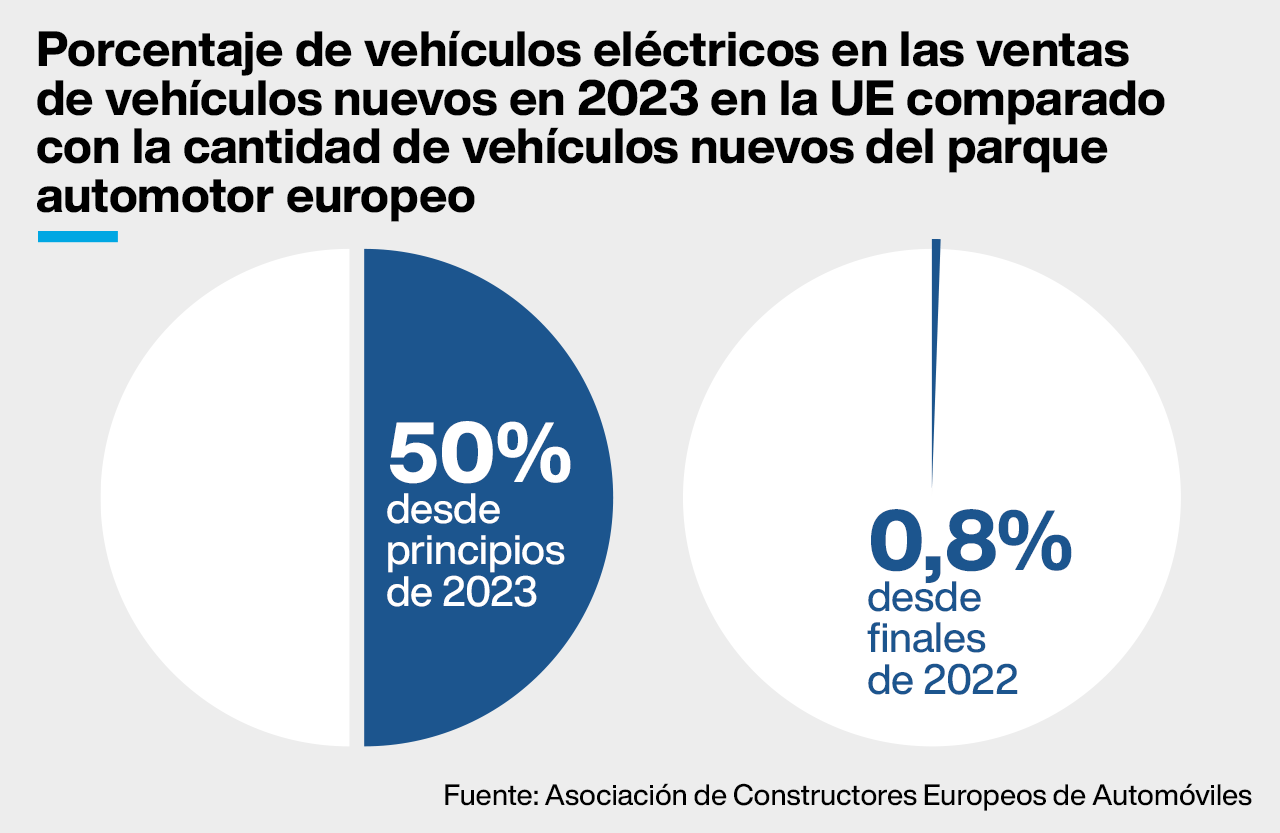

¿Cuántos vehículos eléctricos hay en Europa?

Uno de cada cinco autos vendidos en la Unión Europea en agosto de 2023 era 100% eléctrico, según las cifras de la Asociación de Constructores Europeos de Automóviles (ACEA). Sumando los autos híbridos, las ventas de modelos eléctricos alcanzan casi el 50% de los vehículos nuevos vendidos desde principios de 2023. Sin embargo, a finales de 2022 los autos eléctricos solo representaban el 0,8% del parque automotor total en Europa, según Eurostat. En la Unión Europea, la prohibición de los motores de combustión se fijó para 2035.

¿Para cuándo está prevista la prohibición de la venta de vehículos con motor de combustión interna?

Europa

2025: Noruega

2035: UE, Reino Unido

Estados Unidos

2030: la mitad de los autos vendidos en Estados Unidos deberán ser ‘cero emisiones’.

2035: prohibida la venta de motores de combustión interna en California y en el Estado de Nueva York (con una excepción para los híbridos enchufables).

Asia

Para 2025: China aspira a que el 20% de sus vehículos funcionen con ‘energías nuevas’ (eléctricos, híbridos o con pilas de combustible), que deberían convertirse en la ‘corriente dominante’ de aquí a 2035, según un documento publicado por Beijing a finales de 2020.

2030: India estableció el objetivo de vender un 30% de vehículos eléctricos.

2035: Japón quiere prohibir la venta de vehículos con motores de combustión interna con excepción de los autos híbridos.

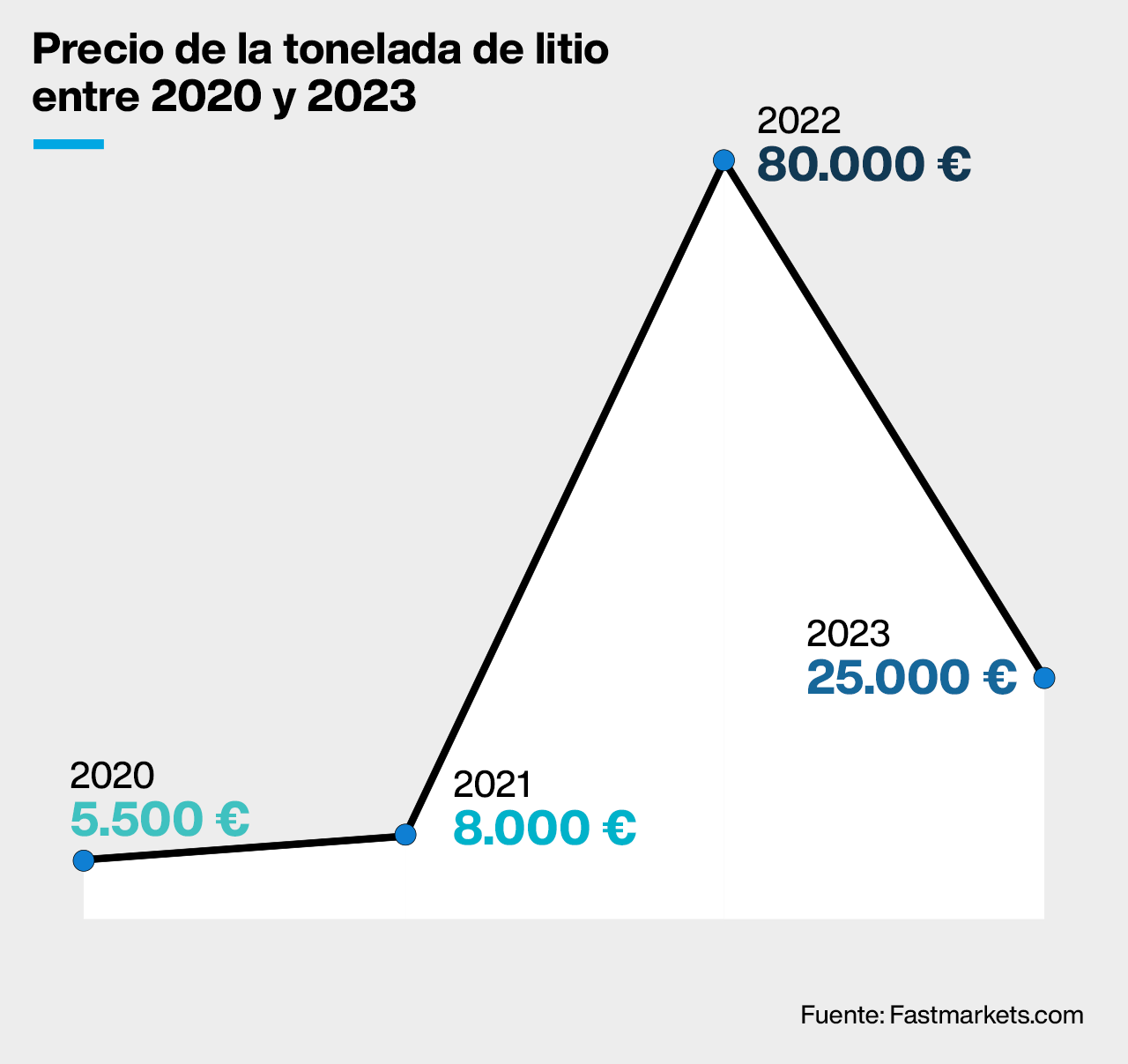

¿Cuánto cuesta el litio?

El precio de la tonelada de litio era de 5.500 euros en 2020 y alcanzó un pico de 80.000 euros a finales de 2022. Actualmente, la tonelada ronda los 25.000 euros (los precios son en yuanes chinos). El valor del litio solo representa entre el 1% y el 2% del precio final de una batería de un vehículo eléctrico.

Estudio gráfico FM

Del litio a las baterías eléctricas:

¿una nueva geopolítica de la energía?

Los gobiernos y la industria en Europa tardaron en darse cuenta de las consecuencias que tendría prohibir los motores de combustión en el continente a partir de 2035. Deben asegurarse cuanto antes su acceso a las materias primas necesarias para la composición de las baterías de iones de litio y apropiarse de las demás etapas de su fabricación. Dependientes de las importaciones y de una cadena de producción dominada en gran medida por China, los europeos entran a participar en una carrera contrarreloj para abrirse un espacio en el nuevo mundo de la movilidad eléctrica impulsada por el litio.

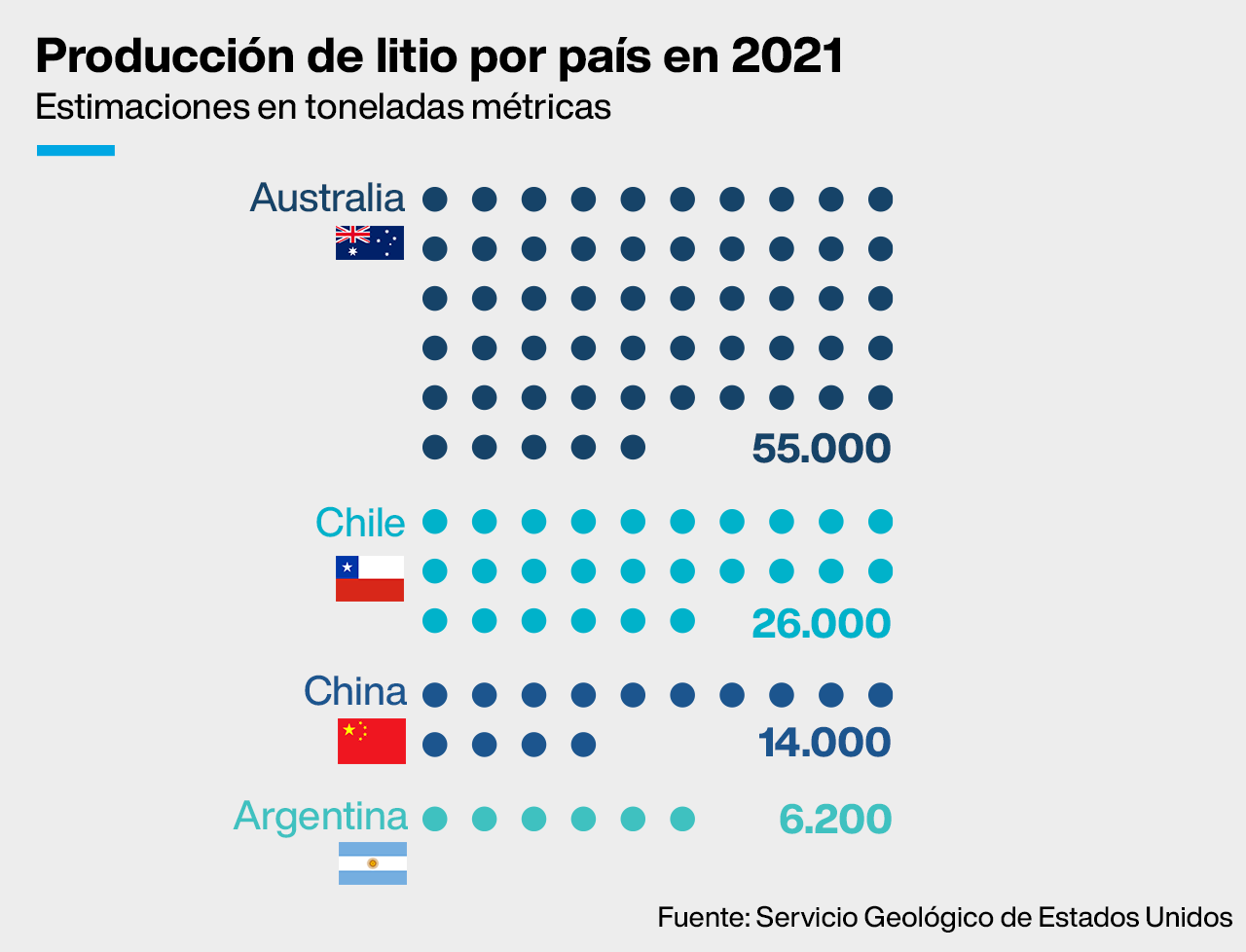

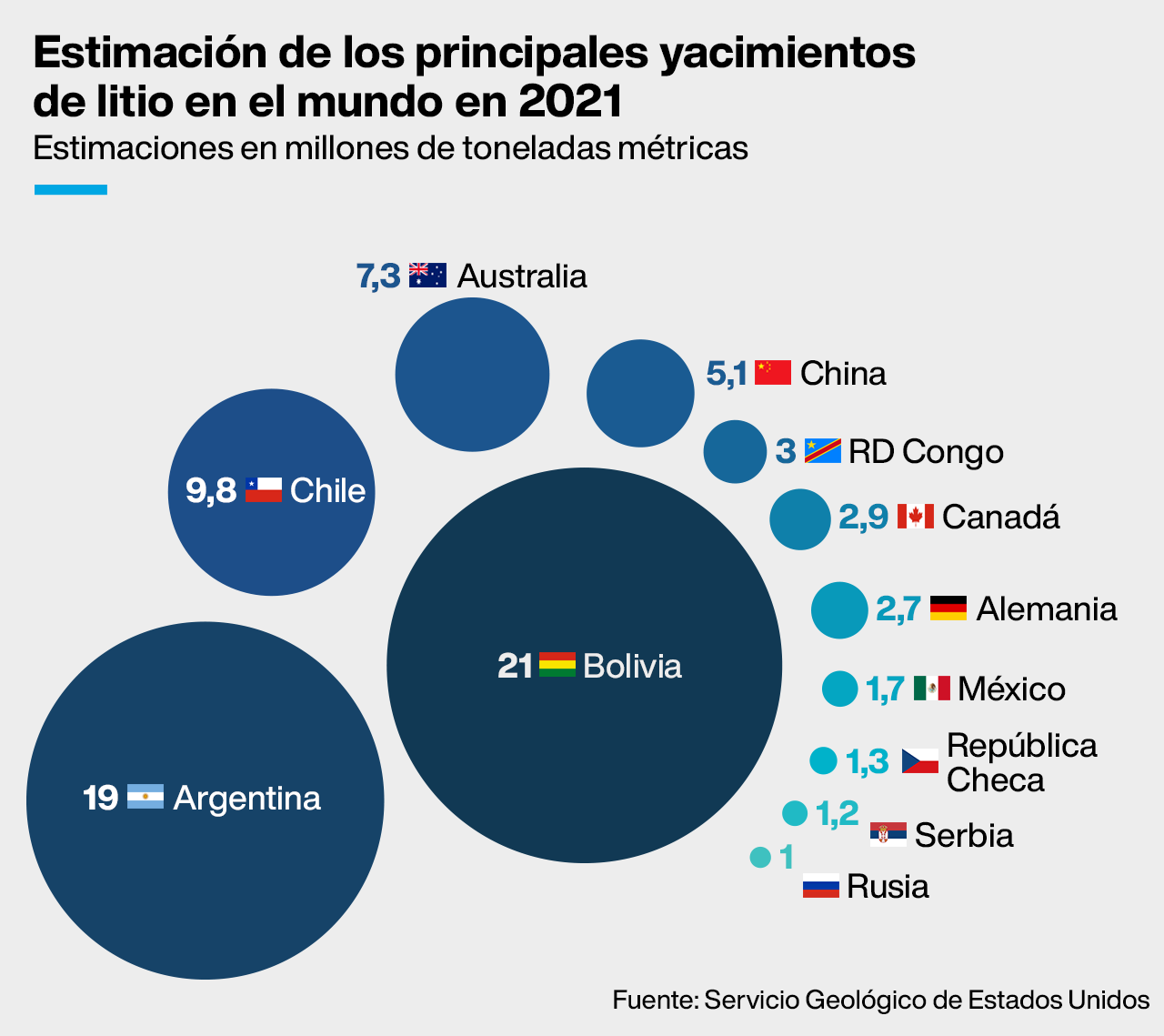

¿Cuáles son los países productores de litio?

La industria automotriz europea importa el 100% de sus necesidades de litio. Actualmente, los principales productores son Australia, Chile, China y Argentina.

Estudio gráfico FMM

¿Dónde se encuentran los principales yacimientos de litio identificados?

Según la US Geological Survey, al menos el 60% de los recursos mundiales de litio actualmente registrados se encuentran en Suramérica, en el triángulo ABC (Argentina, Bolivia, Chile), más precisamente en las salinas o desiertos de sal del altiplano andino, como el salar de Uyuni en Bolivia o el desierto de Atacama en Chile.

Estudio gráfico FMM

¿Cuáles son las grandes etapas de la transformación del litio para integrarlo a las baterías?

Piscinas de evaporación en una salina de la provincia de Jujuy en Argentina, octubre de 2022. Martin Silva / AFP

La extracción y el refinado

En las salinas, el proceso de extracción consiste en perforar un pozo para bombear un agua muy salada que después se distribuye en grandes piscinas artificiales poco profundas donde el agua se evapora gracias al sol. Tras varias etapas de decantación, en un plazo de 18 a 24 meses se obtiene una salmuera rica en cloruro de litio. Para producir una tonelada de litio se evaporan alrededor de dos millones de litros de agua.

A continuación, se emplean varios procesos químicos para obtener el carbonato o hidróxido de litio, comprado por los fabricantes de baterías eléctricas. Cinco grandes empresas dominan este mercado: Albemarle (Estados Unidos), Ganfeng Lithium (China), SQM (Chile), Tianqi (China) y Livent (Estados Unidos).

Fábrica de producción de baterías eléctricas Xinwangda Electric Vehicle Battery Co. Ltd en Nankin, en el este de China en 2021. AFP – STR

Fabricación y ensamblaje de baterías

Después de fabricar ánodos, cátodos y separadores, los fabricantes producen células de iones de litio que se integran en una batería resistente a los golpes y que incluye un sistema de refrigeración y calefacción, además de un sistema electrónico de control.

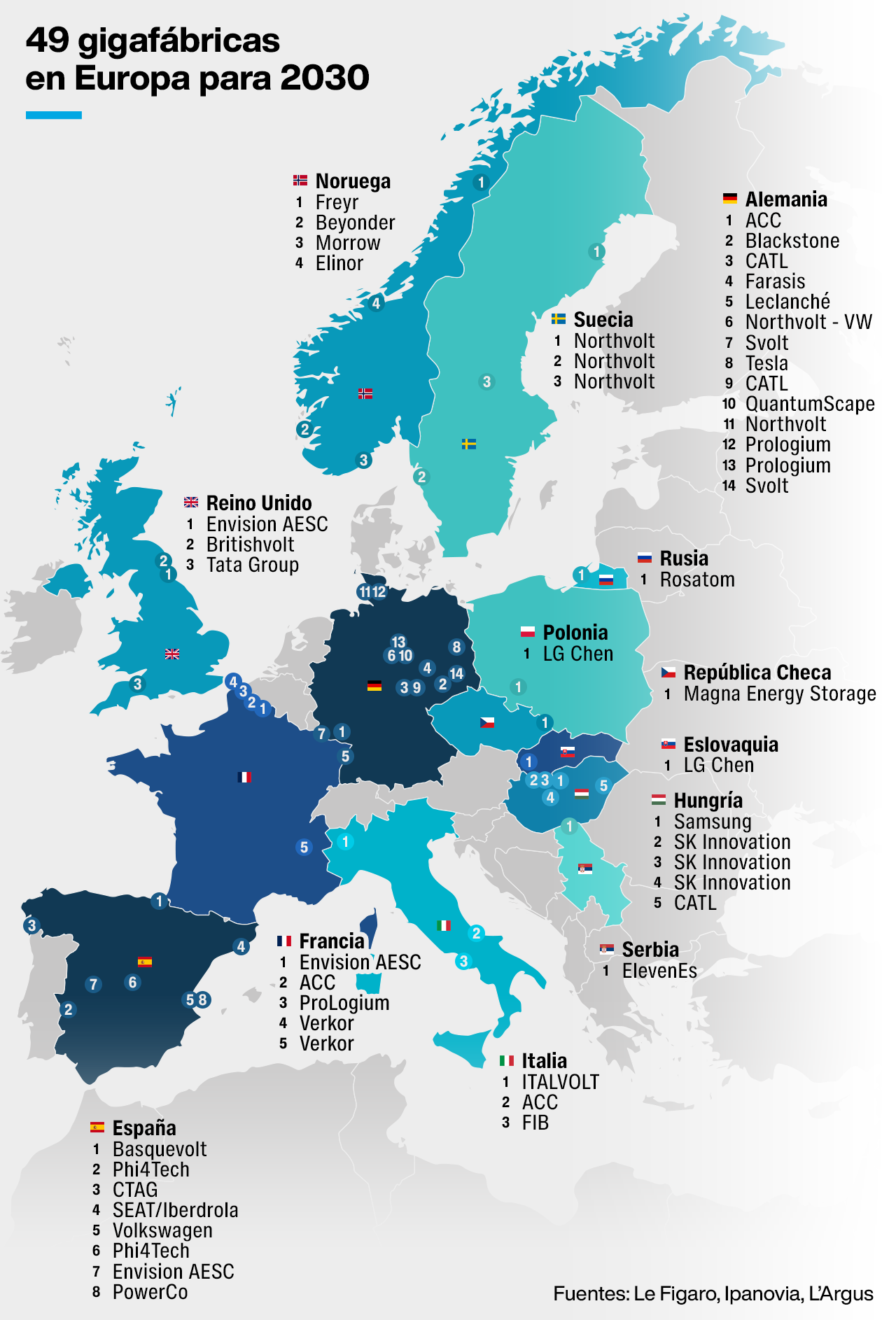

Es entonces cuando entran en juego las famosas ‘gigafábricas’, inmensas fábricas de ensamblaje cuya producción se expresa en gigavatios/hora (GWh). El término fue introducido por Tesla en 2013 para describir su primera megafábrica de baterías para sus autos eléctricos. En el futuro, estas ‘gigafábricas’ también podrían reciclar las baterías usadas e integrar las cadenas de montaje de los propios vehículos.

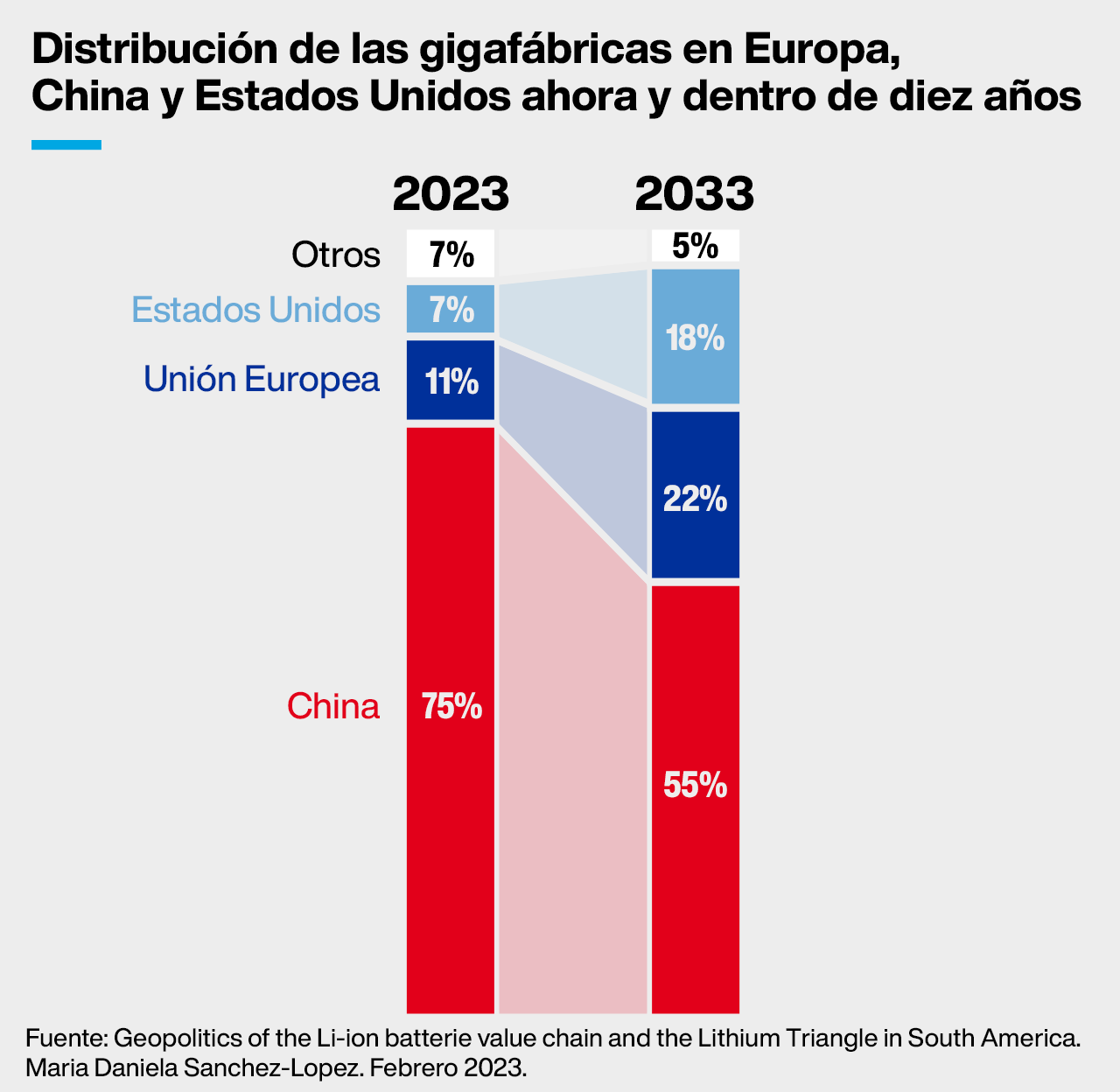

Actualmente, las empresas chinas representan alrededor del 70% del mercado de baterías para vehículos eléctricos, seguidas por los fabricantes coreanos y japoneses. Un tercio de las baterías para vehículos eléctricos del mundo proceden de la empresa china CATL.

Estudio gráfico FMM

¿Quién puede competir con la supremacía de China?

Actualmente, China lidera todas las etapas de la cadena de producción de vehículos eléctricos. Aunque las empresas chinas solo representan el 14% de la explotación de las minas de litio, aseguran el 89% del refinado. Al disponer del 75% de la capacidad mundial de fabricación de las células de iones de litio y del 70% de la capacidad de fabricación de las empresas de baterías, China es también el primer productor de vehículos eléctricos, asegurando el 43% de la producción mundial.

¿Puede Europa recuperar el retraso?

Para enfrentar el reto del uso generalizado de autos eléctricos de aquí a diez años, la UE ha concedido ayudas públicas masivas para alcanzar a China en la producción de baterías. En un informe publicado a mediados de junio de 2023, el Tribunal de Cuentas Europeo calificó esta política como poco eficaz y arriesgada.

Por otro lado, la UE intenta asegurar su acceso al litio, como lo demuestra la firma el 14 de junio de un protocolo de acuerdo con Argentina sobre las materias primas esenciales, entre las que se incluye el litio.

Para competir con China y Estados Unidos, en la UE ya funcionan o están previstas unas cuarenta ‘gigafábricas’, de las cuales cuatro están en Francia. Hay mucho en juego: independencia y soberanía.

4 gigafábricas deberían abrir en Francia, todas situadas en los Altos de Francia. ACC en Douvrin (Stellantis, TotalEnergies y Mercedes), AESC-Envision en Douai (China), Verkor (start-up francesa en asociación con Renault) y ProLogium (Taiwán) en Dunquerque.

Con el litio, Suramérica sueña con Eldorado

Desde la llegada de los conquistadores españoles al sur del continente americano en siglo XVI, el extractivismo ha estado lejos de hacer felices a los latinoamericanos, ya que la riqueza minera del continente ha sido a menudo sinónimo de fortuna para unos pocos y de miseria para la gran mayoría.

Con sus inmensos recursos de litio (65% de las reservas mundiales conocidas hasta ahora se encuentran en un triángulo formado por Argentina, Bolivia y Chile), Suramérica está firmemente decidida a no dejar escapar los ingresos procedentes de este metal indispensable para la transición energética, y sueña con dominar la explotación del nuevo oro blanco que alimentará los vehículos del mañana.

Martin Obaya, economista del Conicet, Consejo Nacional de Investigaciones Científicas y Técnicas de Argentina, y especialista en litio, habló con France 24 para conocer mejor las realidades y ambiciones de los tres países que forman el ‘triángulo del litio’. Entrevista.

France 24: Con sus reservas de litio, ¿podría América Latina convertirse en la Arabia Saudita del siglo XXI?

Martin Obaya: La respuesta breve a esta pregunta sería no. Es cierto que la mayor parte de los recursos mundiales de litio se encuentran en Argentina, Bolivia y Chile (65%). Pero no hay que perder de vista que las industrias extractivas son muy dinámicas y que, a medida que el precio y las necesidades aumenten, es muy probable que se descubran nuevos yacimientos en otras regiones del mundo.

Se están descubriendo nuevos yacimientos –en Estados Unidos, pero también en Europa– que a menudo no son tradicionales, como por ejemplo los yacimientos termales de Alemania. Eso se debe a que el litio es un recurso geológicamente muy abundante en la Tierra.

“El litio es un recurso geológicamente muy abundante en la Tierra”

Con la tecnología que tenemos hoy en día, ciertos tipos de yacimientos no son económicamente viables. Pero a medida que se desarrollen nuevas tecnologías y los precios se mantengan relativamente altos, es probable que surjan nuevas fuentes de suministro de litio.

Además, conviene señalar que, de esos tres países, Bolivia representa por sí solo alrededor del 22% de los recursos mundiales. Pero tiene dificultades porque sus salinas son muy ricas en magnesio.

France 24: ¿Cómo se desarrolla la industria del litio en Argentina, Chile y Bolivia?

Martin Obaya: Los tres países han adoptado modelos de desarrollo diferentes. La metáfora del triángulo esconde diferencias importantes.

Tres modelos de explotación del litio en Suramérica

Argentina: gran potencial de expansión a través del sector privado con una implicación débil del Estado.

Bolivia: explotación muy controlada por el Estado que dificulta bastante el desarrollo de empresas a escala industrial.

Chile: el Estado establece las directrices. Es el país con más experiencia y el que más produce.

En Argentina, el litio se explota dentro del marco regulador general de la explotación minera, que es muy liberal y se adoptó en los años noventa. Eso significa que el litio puede concederse libremente al sector privado. Además, Argentina es el único país de la región con un sistema federal, lo que significa que el litio es administrado por las provincias. Cada provincia otorga concesiones y realiza controles ambientales. Actualmente hay más de treinta proyectos en desarrollo en el país.

En 2008, Bolivia adoptó una estrategia de fuerte control estatal, otorgando al Estado el monopolio de la explotación de las salinas con la empresa pública YLB (Yacimientos del Litio Boliviano), creada en 2017. En 2010, el objetivo de su estrategia era crear plantas piloto, una planta industrial capaz de producir cerca de 15.000 toneladas de carbonato de litio y una planta de producción de baterías. Hasta el momento, solo ha podido construir las plantas piloto. Este año, Bolivia lanzó una nueva estrategia de asociación con consorcios chinos y rusos para desarrollar un método de extracción directo, aún experimental.

Por su parte, desde los años noventa Chile ha tenido un régimen intermedio muy dinámico. En Chile, los yacimientos son propiedad del Estado. No pueden concederse a empresas privadas. Pero el Estado ha firmado contratos que permiten la explotación privada a cambio de regalías. En 2023, el Gobierno anunció una nueva estrategia nacional para el litio y la creación de una empresa pública. Es muy probable que el Estado intente renegociar con SQM (Sociedad Química y Minera, empresa privada chilena de extracción de litio, un actor importante del sector NDLR) y se convierta en socio de la empresa. Esta estrategia también deja abierta la posibilidad de que el Estado chileno explote otras salinas, a través de esta nueva empresa.

France 24: ¿Qué exportan Chile o Argentina? ¿La materia prima o un producto ya transformado?

Martin Obaya: A menudo se habla sobre la necesidad de que nuestros países dejen de exportar materias primas. Sin embargo, en el caso del litio, hay que distinguir entre la extracción de litio a partir de rocas y la que se hace por evaporación en las salinas.

La extracción de roca se hace en Australia, el primer productor mundial. Exportan una roca que ha sido sometida a un tratamiento químico muy bajo para obtener un producto que contiene un 6% de litio y del cual casi el 100% se exporta hacia China. En Argentina y Chile, el litio se exporta directamente en forma de carbonato de litio y, en el caso de Chile, existe incluso una pequeña producción de hidróxido de litio.

“Australia exporta materia prima. Argentina y Chile exportan un producto refinado: el carbonato de litio”

El carbonato de litio es mucho más caro. Es cada vez más sofisticado porque las especificaciones técnicas establecidas por las empresas automotrices o por los productores de células de baterías son cada vez más precisas. Por eso, el producto tiene un precio de exportación mucho más alto que el producto exportado por Australia.

France 24: Con el litio, los países de América Latina, tradicionalmente exportadores de materias primas, quisieran convertirse en exportadores de productos con un alto valor agregado. ¿Es factible esta ambición?

Martin Obaya: Creo que lo que ha empezado a estar muy claro ahora es que es difícil producir baterías en América Latina. El mercado mundial de baterías se está desarrollando y esa producción va de la mano del desarrollo de una industria de electromovilidad. Producir baterías es bastante complejo. Incluso Europa ha tenido dificultades para desarrollar fábricas de producción.

Nuestros políticos piensan que como producimos litio, podemos producir baterías. Esta idea es un poco simplista porque desarrollar baterías exige estar cerca de los grandes mercados [automovilísticos] y hay que tener en cuenta que el litio representa menos del 10% del coste de producción de una batería.

France 24: Con sus reservas de litio, ¿pueden los países de América Latina construir una nueva relación con China?

Martin Obaya: China ocupa una posición dominante en toda la cadena. Muchos yacimientos de litio están controlados por empresas chinas. Pero la presencia de China también se extiende a otros tipos de recursos naturales.

Desde el punto de vista político, se ha reducido la capacidad de negociación del Gobierno argentino, que también depende financieramente del Gobierno chino. Argentina ha intentado mantenerse equidistante de Estados Unidos y China en el campo de los recursos naturales, pero China es su principal comprador de materias primas y productos agrícolas.

Por su parte, el Gobierno boliviano ha escogido a China como socio para desarrollar nuevas tecnologías de extracción directa, porque considera que China se ajusta mejor a sus intereses geopolíticos.

“El dominio de China en el acceso a los recursos naturales es bastante preocupante”

Creo que el dominio de China en el acceso a los recursos naturales es bastante preocupante. Y, sobre todo, siendo honesto, me parece que Europa no está en una posición favorable.

Las dificultades que está teniendo para establecer vínculos de suministro de materias primas estables y seguros en el tiempo la han debilitado. Una de las principales preocupaciones de los fabricantes y constructores europeos de automóviles es saber cómo asegurar el suministro de materias primas para poder fabricar baterías y no comprárselas a China. Pero llevan mucho retraso.

“Los fabricantes europeos de automóviles se han quedado muy rezagados a la hora de garantizar su acceso a las materias primas”

Textos: David Gormezano

Edición: Pierre-Ludovic Viollat

Secretario de redacción: Mathias Hosxe

Concepción, gráficos y desarrollo: Estudio Gráfico – France Médias Monde

Fotos: AFP y AP

Jefe de redacción: Stéphane Bernstein

Directores de redacción: Vanessa Burggraf y Amaury Guibert

Fuente: France24